Im Artikel «Warum Bitcoin grösser ist, als viele denken» wurde die Eigenschaft Knappheit als eine der wichtigsten Vorteile von Bitcoin erwähnt. Dieser Artikel zeigt ein Modell auf, welches auf der Basis von Knappheit den Preis von Bitcoin modelliert.

Jonas Affolter, Affolter Consulting – 5 min Lesedauer

Vorwort

In den Medien ist oft vom Stock-To-Flow-Modell von PlanB und wie es den Preis von Bitcoin vorhersagen soll die Rede. Auch wenn die These, trotz hohem R-Quadrat-Wert und scheinbarer statistischer Evidenz des Modells, mit Vorsicht zu geniessen ist (mehr dazu weiter unten bei «Probleme des Modells»), hat der Artikel die Bitcoin-Industrie merkbar beeinflusst. Er enthält viele interessante Ideen, welche ein geschulter Investor verstehen sollte.

«Die erste Lektion der Ökonomie ist Knappheit: Es gibt nie genug von etwas, um alle, die es wollen, vollständig zu befriedigen.»

– Thomas Sowell

Einleitung

Was ist Stock-To-Flow?

Wenn die Produktion eines verbrauchbaren Gutes stark ansteigt und sich somit die bestehende Menge vermehrfacht, wird das erhöhte Angebot (insofern die Nachfrage sich nicht gleichmässig vermehrfacht) den Preis einbrechen lassen. Bei physischen Handelswaren wird dieses zusätzliche Angebot meist von Preis und/oder Technologie initiiert. Einen auf diese Versorgungsschocks sensibler Wertspeicher gilt es zu vermeiden. Ein Beispiel für ein Gut, welches eine niedrige Preiselastizität aufweist, ist Gold. Gold hat seinen monetären Status seit Jahrtausenden beibehalten, da die jährlich produzierte Menge im Verhältnis zum Bestand nicht signifikant ist.

Saifedean Ammous erklärt dieses Phänomen in seinem Buch «Der Bitcoin Standard» mit dem Stock-To-Flow-Verhältnis.

Stock-To-Flow = Bestand / Jährliche Produktion

Je höher das Stock-To-Flow-Verhältnis eines Gutes ist, je besser fühlt sich ein Investor dieses zu halten, weil Menschen die Idee mögen, etwas Rares zu halten.

Bestand und Produktion von Bitcoin

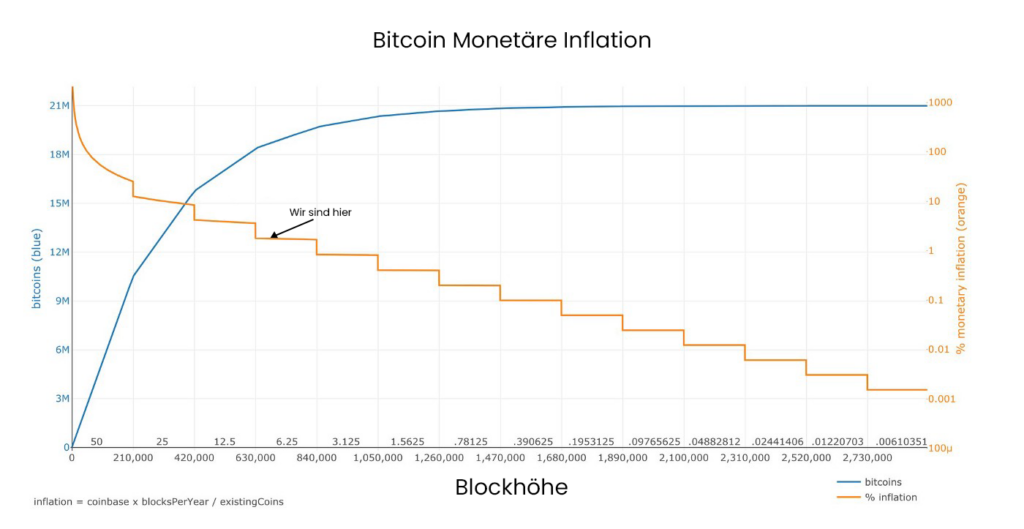

Bitcoins maximaler Bestand ist auf 21’000’000 bitcoins gesetzt, von welchem zum Zeitpunkt der Erstellung dieses Artikels etwa 18.7 Millionen, oder 89% der 21 Millionen, bereits «geschürft» wurden.

Einfach erklärt ist der Schürfungs-Prozess eines der Anreiz-Systeme, welches Bitcoin-Miner mit bitcoins belohnt, wenn sie die Sicherheit des Systems sicherstellen. Für ein genaueres Verständnis dieses Mechanismus bedarf es einem Grundwissen über die Blockchain und deren Eigenschaften. Für diesen Artikel ist es relevant, dass diese Belohnung und somit die Ausgabe von bitcoins alle vier Jahre halbiert wird, bis die Produktion voraussichtlich im Jahr 2140 komplett eingestellt werden wird.

Das Modell

Stock-To-Flow und Preis

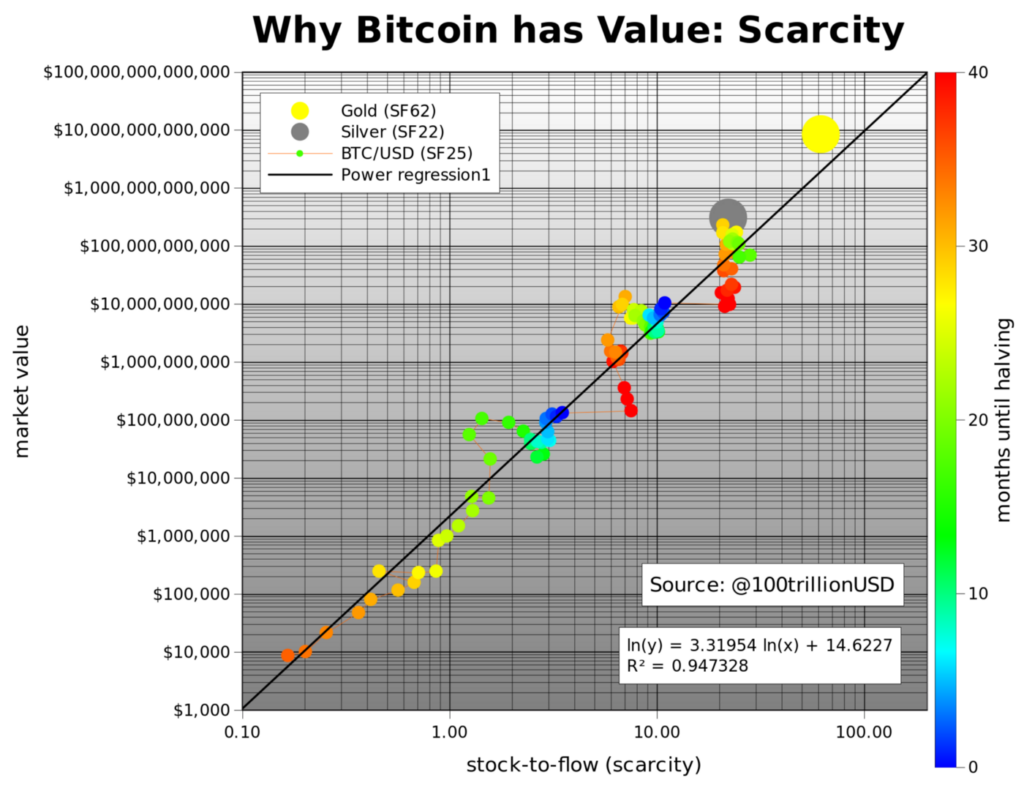

Die Grafik weiter unten zeigt ein Streudiagramm, welches den Preis von Bitcoin und das Stock-To-Flow-Verhältnis darstellt, wobei die monatlichen Preispunkte abhängig von der Dauer zur nächsten Belohnungs-Halbierung eingefärbt sind. Die darübergelegte lineare Regression zeigt eine eindeutige Korrelation.

Lassen Sie uns die Preisvorhersage des Stock-To-Flow-Modells auf einem logarithmischen Diagramm mit dem tatsächlichen Preis von bitcoin vergleichen. Das Stock-To-Flow-Verhältnis, kurz SF, wurde hier durch folgende Formel kalkuliert:

Modell Preis (USD) = 0.4 * SF^3

Probleme des Modells

Ein offensichtliches Problem ist, dass der Modell-Preis durch die ultimativ eingestellte Produktion zur Unendlichkeit konvergiert. Im Jahr 2040 wäre der Preis laut dem Modell bei 10 Milliarden US-Dollar und die Marktkapitalisierung von Bitcoin rund 200’000 Milliarden US-Dollar. Dies zeigt klar auf, dass das Modell trotz extraordinärer Genauigkeit in der Vergangenheit, in der Zukunft mit Vorsicht interpretiert werden muss. Damit das Modell nicht falsifiziert wird, wäre also in den nächsten 19 Jahren eine sehr hohe USD-Inflation nötig. In Anbetracht der momentanen Finanzpolitik und Gelddruckerei ist dies aber definitiv nicht ausgeschlossen.

Dies bringt uns zu einem weiteren Problem. Wie oben erwähnt spielt der Nenner-Effekt eine grosse Rolle, um den Preis, zum Beispiel in US-Dollar, modellieren zu können.

Darüber hinaus funktioniert dieses Modell nur mit Gütern, welche eine genug hohe und steigende Nachfrage haben. Diese Abhängigkeit lässt sich einfach validieren, wenn man den Preis von anderen Kryptowährungen mit der gleichen Geldpolitik betrachtet. Somit scheint die These, welche PlanB folgendermassen definiert hat «Die Hypothese in dieser Studie ist, dass Knappheit, gemessen durch SF, direkt den Wert bestimmt.» nur bedingt korrekt zu sein.

Fazit

Die Studie von PlanB hat sehr wertvolle Ideen und es ist signifikant, mit welcher Zuverlässigkeit das Modell den Wert von Bitcoin prognostiziert hat. Für den Autor, Jonas Affolter, ist es aber offensichtlich, dass der Preis nicht nur eine Funktion der Knappheit ist. Warum externe Ereignisse, wie die Entwertung der Fiat-Währungen, in den letzten Jahren scheinbar trotzdem eingepreist wurden, würde den Rahmen dieses Artikels sprengen. Das Modell prognostiziert zum Zeitpunkt der Erstellung dieses Artikels in naher Zukunft einen Preis von circa 100’000 US-Dollar pro Bitcoin und nur Zeit wird uns zeigen, ob sich dies manifestiert.

Über den Autor

Jonas Affolter ist Geschäftsführer von Affolter Consulting und Bitcoin-Berater. Falls Sie sich mit ihm über die Welt von Bitcoin und seinem Platz in unserer Welt austauschen möchten, kontaktieren Sie ihn unter:

E-Mail: info@jonasaffolter.ch

Web: jonasaffolter.ch

Haftungsausschluss

Dieser Artikel ist nicht als Anlageberatung gedacht und dient nur zu Informationszwecken. Die in diesem Artikel erwähnten Ansichten wurden vom Autor verfasst und können Fehler enthalten.